随着国内连锁药店行业政策制度的不断完善、人均收入水平和医药支出意愿的提升,我国连锁药店面临着较好的政策与需求环境,再加上人口老龄化程度不断加深,连锁药店行业稳步发展的趋势不可逆转。前瞻产业研究院发布的《2015-2020年中国连锁药店行业市场前瞻与投资战略规划分析报告》显示,2006年以来,中国连锁药店数量呈不断增长趋势,但增速在2013、2014年有所下滑。截至2014年,我国连锁药店数量为3973家,较上年增长了11.29%。

图表1:2006-2014年中国连锁药店数量及增长情况(单位:家,%)

资料来源:前瞻产业研究院整理

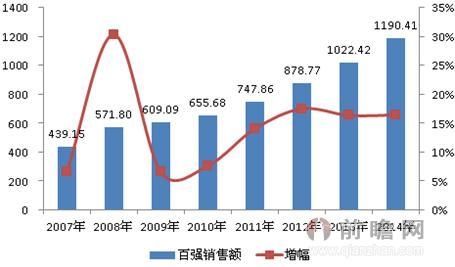

百强连锁药店规模稳步增长

2007年以来,我国连锁药店百强销售规模逐年增长,从2007年的439.15亿元增至2014年的1190.41亿元。从增长幅度来看,近年来我国连锁药店百强的销售规模增长速度呈波动变化的趋势,但总体走势呈现出下降趋势,2009年的增幅为6.52%,为近年来最小增幅;2014年为16.43%,较上年略微增长。从盈利能力看,行业百强企业近年来毛利率均保持在25%以上,2014年为29.95%,其中超过30%的企业毛利在30-35%之间。

图表2:2007-2014年中国连锁药店行业百强销售收入变化情况(单位:亿元,%)

资料来源:前瞻产业研究院整理

行业集中度低,市场竞争激烈

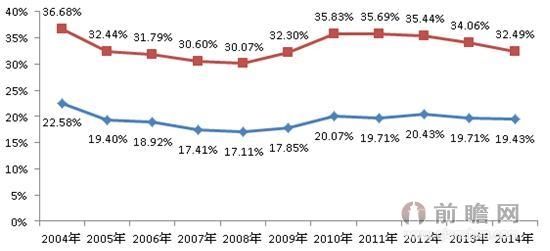

行业市场集中度是行业的垄断程度和整体竞争程度高低的体现。这一指标通常由销售额前4位或前8位之和占行业总销售额的比重(也就是CR4或CR8)来反映。按照惯例,行业的市场集中度CR4<30%或者CR8<40%,即行业属于集中度低的竞争性行业。

以连锁药店百强销售额合计为连锁药店行业市场规模来计算,2004-2014年我国连锁药店CR4<30%,CR8<40%,由此可见目前我国连锁药店行业还是一个行业集中度较低的分散竞争型行业。

图表3:2004-2014年我国连锁药店行业集中度变化趋势图(按销售收入分)(单位:%)

资料来源:前瞻产业研究院整理

百强企业区域分布集中,华东与中南地区居前

从区域竞争格局来看,连锁药店行业的市场发展与经济发展密切相关,在经济较发达地区的市场销售规模占比和直营店数量占比均高于经济欠发达地区。

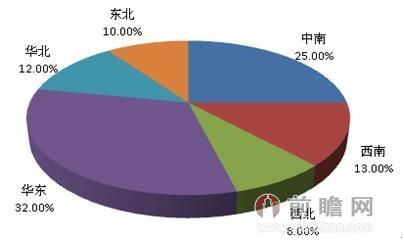

从下面的图表可以看出,2014年入围销售百强的企业中,华东地区占据了32%的股份;其次是中南地区和西南地区,占比为25%和13%。从直营店数量的区域分布来看,2014年直营店数量相对最多的地区主要包括华东地区、中南地区和西南地区,分别为8900家、8806家和6953家,占比分别为25.50%、25.23%和19.92%。

图表4:2014年各区域销售收入百强企业数量区域分布(单位:%)